あなたに合った金融商品がわかる! リスク許容度診断テスト

貯蓄ができるようになったら、次に考えたいのは投資です。投資は、ある程度のリスクをとることで、より大きなリターンを目指す資産運用の方法ですが、リスク=損をするのは怖い、と思ってなかなかスタートできない人も多いのではないでしょうか。

しかし、リスクを正しく知って、自分がどのくらいのリスクを許容できるか知ったうえでなら、投資ができる金融商品も自信を持って選べます。

金融商品は、リスクの小さいものから大きなものまで多種多様。しっかりと選べるよう、リスクとリスク許容度について考えてみましょう。

リスクとは、値動きの振れ幅のこと

たとえば株式投資などで資産運用をする場合、株式の価格は日々変動していますので、売却するタイミングによってリターンの大きさが変わります。値上がり幅が大きければリターンも大きくなり、値上がり幅が小さければリターンの小さくなります。

また、値下がりした場合には、リターンはマイナスになり損失が出ます。この、値動きの幅のことをリスクと言い、一般的な意味の「リスク=危険」とは異なります。

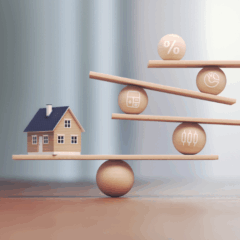

金融商品を選ぶ際には、安全性・収益性・流動性のバランスをとることが大切です。

安全性とは、元本が減ってしまうリスクを表します。投資は基本的に元本保証ではないので、安全性は重視すべきポイントです。

収益性とは、運用益の大きさのことです。収益性を大きくしようとすれば安全性は低くなり、収益性と安全性はトレードオフの関係にあり、どちらも大きいという、うまい話はありません。

流動性とは、必要な時にすぐに現金化できるかどうかのこと。金融商品によっては、売却=現金化に日数がかかる場合があります。あるいは、換金できない期間が設定されている金融商品も。

予定通りの期間で運用できた場合の安全性や収益性ばかりに気を取られて、流動性をおろそかにしていると、いざという時に困ります。急に現金が必要になったときにも慌てず対応できるよう、金融商品の流動性もしっかりチェックしておきましょう。

自分のリスク許容度診断をしてみよう

では、自分のリスク許容度をテストしてみましょう。次の10個の質問に〇×で答えてください。

- 年齢が40歳以下である?

- 安定した収入がある?

- 年収の25%以上が貯蓄できている?

- 貯蓄残高が生活費の1年分以上ある?

- 借金はない?

- 独身である?

- マイホームを持っている?

- 資産運用の知識がある?

- 投資経験が3年以上ある?

- 今すぐ1万円もらうより、来年1万5000円もらうほうがいい?

リスク許容度診断の結果

「〇が0~3個:安定運用型」

〇が少なく、0~3個だった人は、ローリスクの安定運用型がオススメ。預貯金の他には債券での運用が安定していていいでしょう。

個人向け国債を購入するのもいいですし、投資信託なら国内外の債券の割合が大きいものがリスクを抑えられます。利回りは2~3%を目指して、コツコツと長期保有でリターンを確保します。

しかし、ローリスクの運用だけでは資産はなかなか増えません。10の質問のなかで〇にできそうなものはありませんでしたか。2、3、4、5の収入や貯蓄、借金については、〇にできそうな人も多いでしょう。8、9、10は、投資の経験を積めば自然と〇になっていきそうですね。

「〇が4~7個:バランス運用型」

〇が4~7個だった人は、ミドルリスク・ミドルリターンのバランス運用型がオススメです。

国内外の債券、株式を複数組み合わせ運用することでバランスがとれますが、ひとつひとつを自分で選ぶのは手間と時間と専門的な知識が必要です。その点、投資信託なら債券や株式がパッケージになって、様々な種類の中から選ぶことができます。国内外の債券、株式を組み合わせた投資信託で運用し、利回りは3~5%を目指します。不動産投資で堅実に運用するなら、値崩れしにくい物件選びがポイントです。

資産運用の経験を重ね資産が増えてきたら、一部ハイリスクの金融商品も取り入れてみるのもいいでしょう。

「〇が8~10個:積極運用型」

〇が8~10個だった人は、高めのリスクをとったハイリスク・ハイリターンの積極運用にもチャレンジしてみてはいかがでしょうか。

目標利回りは5~8%。国内外の株式を中心に運用するといいでしょう。コロナ禍は株価にも大きな影響を与えています。今後、成長していくと思われる分野の企業に投資して、資産増を目指します。

テレワークで需要が急増した情報・通信関連をはじめ、インテリア、ゲーム、ECなどの業界は今後も要チェックです。これらの企業ごとに株式投資をする方法もありますが、株式を組み合わせた投資信託の活用もできます。

それでは、各質問項目の解説をチェックしていきましょう。

各質問項目の解説

1.年齢が40歳以下である?

資産運用をすれば、プラスになることもあればマイナスになることもあります。経済全体は成長をしていくものなので、一時的にマイナスになってもプラスに転じる時期はやってくるものです。ただし、それには時間がかかりますので、一般的に若い世代のほうがリスク許容度は高くなります。逆に、シニア世代になってからのハイリスクの運用はオススメできません。

2. 安定した収入がある?

資産運用で収益を得られることがあっても、安定してプラスの運用を続けることはプロでも難しいものです。そのため、基本的な生活資金に充てられる安定した収入が確保されていることは大切なポイント。会社員で給与収入を得られるなどであれば、資産運用で多少のマイナスが出ても生活は守れるため、リスク許容度は高くなります。

3. 年収の25%以上が貯蓄できている?

収入が高ければ、さらにリスク許容度は高くなります。年収の25%以上が貯蓄にまわせるようなら、収入と支出のバランスから考えて余裕のある家計が実現できていると思われます。投資は家計の余裕資金でするものです。余裕資金が多ければ、その分ハイリスクの投資を取り入れることもできるため、リスク許容度は高くなります。

4. 貯蓄残高が生活費の1年分以上ある?

リスク許容度が高いとは、損失を出しても乗り越えられる損失額が大きい、ということでもあります。貯蓄残高が生活費の1年分以上あると、何か突発的なアクシデントがあったとしても安心感があり、ゆったり構えていられそうです。また、それだけの貯蓄ができるのは、支出のコントロールもしっかりできるマネーセンスの持ち主ということです。

5. 借金はない?

借金がある人は、投資を始める前に返済を済ませたほうがいいでしょう。借金とは、将来必ず払わなくてはならないお金ですから、返済用に確保しておく必要があるため、資産を減らす可能性のあるハイリスクの投資は避けるべきです。ただし、クレジットカードの翌月1回払いの分は借金ではなく、毎月の支出と同様に考えた方がいいでしょう。

6. 独身である?

独身であれば自分ひとりが生活していければいい、いざとなったら生活費を切り詰めることもできる、と考えるとリスクをとった運用もしやすく、リスク許容度は高くなります。逆に、家族がいれば生活費もその分かかり、子供がいれば教育費がかかります。決して自分が我慢すればいいというわけにはいかないため、リスクはおさえた運用を心掛けるべきです。

7. マイホームを持っている?

貯蓄と同様にマイホームという資産があると、いざという時のバックアップになります。さらにローンの支払いが完了していれば、今後の支払いのために確保しておく資金も必要ないため、リスク許容度は高くなります。また、マイホームは売却や賃貸などで収入を得る、不動産投資物件としての価値もあります。

8. 資産運用の知識がある?

資産運用には、センスや運も必要ですが、基礎的な知識も不可欠です。株式、債券、不動産、投資信託、ETFなどの金融商品の種類や、TOPIXやダウなどの指標、税金の知識も必要。しっかりした知識があれば、「こんなはずじゃなかった」などと、損失を出してから悔やむこともないでしょう。知識があるほうが、リスク許容度は高くなります。

9. 投資経験が3年以上ある?

資産運用の知識は必要ですが、投資もまた「習うより慣れよ」でもあります。基本的な知識を身に付けたら、少額から投資をスタートしてみるといいでしょう。少額とは、損失を出しても資産全体に影響が大きくないと思える額のことです。始めのうちは失敗することもあるので、まずは練習と考えて経験を積むといいですね。そんな投資経験が3年以上あれば、成功と失敗の両方を知っているからこそ、リスク許容度は高くなるでしょう。

10.今すぐ1万円もらうより、来年1万5000円もらうほうがいい?

今すぐもらえる1万円と、来年の1万5000円、たった1年待つだけで1.5倍になるのですから来年1万5000円もらうほうがオトクなはずですが、多くの人が今すぐ1万円もらいたい、と思う傾向があります。これは、時間がたつと価値が低くなると感じてしまう「時間割引」が関係しています。今すぐ1万円欲しい人は、目先の損得に一喜一憂しやすく、リスク許容度は決して高くありません。逆に、冷静に判断し来年まで待って1万5000円を選べる人は、リスク許容度は高いと言えるでしょう。

リスク許容度は変化するもの

さて、今回判定したリスク許容度ですが、小さい人から大きい人までさまざまで、正解はひとつではありません。

さらに、同じ人でも貯蓄が増えたり、投資経験を積んだりすればリスク許容度は増していきます。また年齢をかさねたり、家族が増えたりすればリスク許容度は少なくなります。

リスク許容度はその時のタイミングや状況によって変化するものなので、一度の診断で決めてしまうのではなく、たびたび見直していくことが大切です。特に、結婚や出産、転職など、ライフステージの変わり目には、リスク許容度も大きく影響を受けやすいものです。自分のリスク許容度は、常に意識しておきましょう。

自分のリスク許容度を考えよう

投資は、利益を出すこともあれば損失を出すこともあり、この振れ幅がリスクです。リスクは大小の違いこそあれ投資には付き物なので、上手につきあっていくことが投資成功のコツ。債券、株式、不動産など、投資先は自分のリスク許容度を踏まえて選び、投資を成功させてください。

投稿者プロフィール

タケイ 啓子

ファイナンシャルプランナー(AFP)。

36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー