新富裕層「インカムリッチ」はどんな資産を持っている?インカムゲインを増やす投資5選

インカムリッチとは、広告代理店の博報堂が名付けた「世帯年収1500万円以上の新富裕層」のこと。30~40歳代を中心としたインカムリッチは、経済的なゆとりを背景に、新しい価値観での投資や消費をしています。

「新富裕層“インカムリッチ”生活者調査」から見えてくる、インカムリッチが持っている資産と、その投資先について、さまざまな角度から考えていきたいと思います。

富裕層はどんな資産を保有している?

博報堂が調査した、「新富裕層“インカムリッチ”生活者調査」(2023年12月調査・調査対象:全国20〜69歳の男女計2451名)によれば、世帯年収1500万円以上の割合は、全体の2.4%。もっとも多いのは男女とも40代、次いで30代となっています。

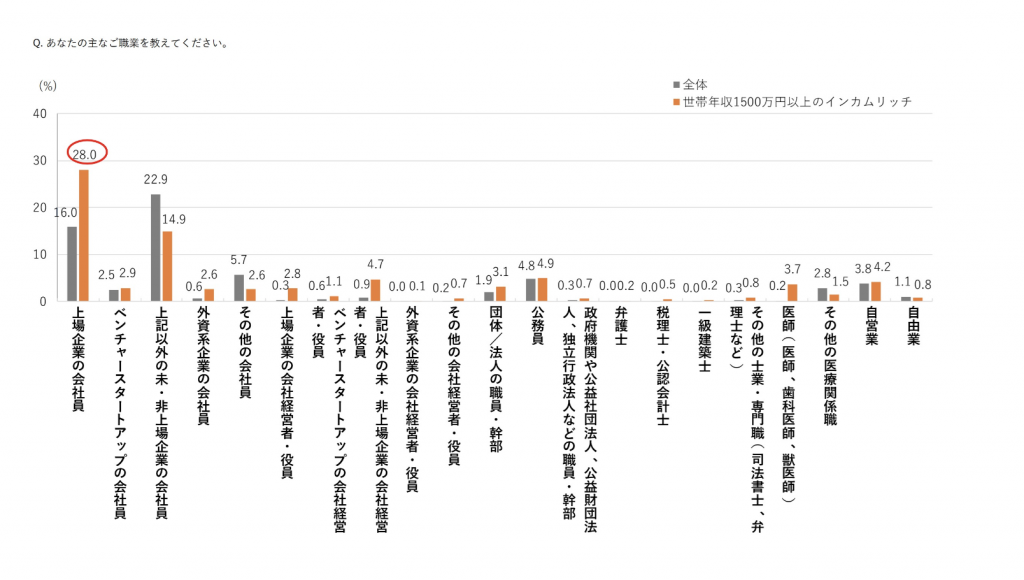

インカムリッチの職業は、会社員が51.0%と過半数をしめ、そのうち約3割が上場企業に勤務しています。上場企業の会社員の割合は、インカムリッチのほうが多くなっています。

<インカムリッチの職業>

博報堂「「新富裕層“インカムリッチ”生活者調査」より

年収1500万円以上の世帯は決して多数派ではありませんが、その数は増加しています。

厚生労働省の「国民生活基礎調査」によれば、年収1500万円以上の世帯は2013年から2022年の10年で、およそ55万世帯増加しているのです。

インカムリッチは、「自分へのご褒美」、「健康や心の豊かさ」、「時間のゆとり」のためにお金を使います。このような意識は、時代をリードする考え方と言えるでしょう。

では、新しい富裕層であるインカムリッチは、どんな資産を保有しているでしょうか。

調査によれば、保有資産はインカムリッチもそれ以外も含めた全体でも、「現金・預貯金」が最も多いという結果でした。

ただし、インカムリッチは、全体に比べて土地・株式・投資信託など、投資性資産を多く保有しています。

<保有する資産(上位10種類)>

博報堂「新富裕層“インカムリッチ”生活者調査」より筆者作成

すべての種類において、インカムリッチは全体よりも資産を多く保有しています。

これはつまり、収入が多いからといって消費ばかりに使ってしまうのではなく、しっかり資産形成もしているということです。

「現金・預貯金」は全体78.1%に対して、インカムリッチはほとんどの世帯にあたる88.4%が保有しています。

そして、インカムリッチの保有資産は、「自宅の土地」45.4%、「株式」45.4%、「生命保険」41.1%、「投資信託」34.8%と続きます。

その他にも、「貴金属・宝石類」、「自宅以外の土地」、「家以外の建物」、「公社債」といった投資関連の資産が目を引きます。

では、インカムリッチの資産運用・投資に対する考え方を見てみましょう。

<資産運用・投資に対する考え方>

博報堂「新富裕層“インカムリッチ”生活者調査」より筆者作成

インカムリッチの保有資産は、もとは自分自身で稼いだお金です。

その大切さは、人一倍、実感しているのではないでしょうか。そのためか、インカムリッチの資産運用・投資に対する意識は、とても堅実です。

インカムリッチの意識でもっとも多いのは、「資産運用では、短期的な利益より、中長期でのリターンを重視」であり、その割合は61.1%。利益を急がず、じっくり増やすことを考えています。

ついで、「リスクを考え、資産の配分を管理」が54.6%、「ネット証券などを通じて自分で投資」(51.5%)、「貯蓄よりも投資にお金を回したい」(46.3%)と続きます。

インカムリッチが重視する中長期でのリターンを得るには、「インカムゲイン」がキーワードです。

堅実にお金を増やすためには、インカムゲインの得られる資産に投資をすることがポイントになります。

インカム(収入)を増やす資産に投資しよう

投資による利益には、大きくわけて「キャピタルゲイン」と「インカムゲイン」の2つがあります。

まずは、これらの違いを確認しましょう。

キャピタルゲインは売買差益

キャピタルゲインは短期的な投資向きです。

たとえば株式投資なら、安い時に買った株式を値上がりしてから売れば、売買による差益が得られます。

株式の他にも、為替、土地や建物といった不動産などの資産が、キャピタルゲインが得られる投資の代表です。

狙い通りに値上がりすれば短期間で利益を得られることもあるため、短期でのリターンを考えている投資家に好まれる傾向があります。

ただし、投資にはリスクがつきものです。

予想とは逆に値下がりしたら、損失を出してしまう可能性もあるのです。

値動きのタイミングを見極めることが、とても重要な投資方法と言えるでしょう。

インカムゲインは継続収入

一方、インカムゲインは中長期的な投資スタイルに合っています。

資産の保有中に、継続的に得られる利益のことを、インカムゲインと言います。

さきほどと同様に、株式投資で考えてみましょう。

株式は保有している株主に対して「配当金」が定期的に支払われます。この配当金がインカムゲインです。

いったん株式を買ったら長く保有して、継続的な収入が得られる投資方法と言えます。

インカムゲインのメリットは、安定した収益が期待できることです。

資産を保有している間、継続的に得られる収入なので、計画的な投資も可能です。

しかも、キャピタルゲインほど値動きするリスクもありません。短期で大きなリターンを望むには、相応のリスクもとらなくてはなりませんが、インカムゲインのリスクはそこまで大きくはないと言えるでしょう。

また、キャピタルゲインを得るには売買のタイミングが重要なので、値動きにはいつも目を光らせておくことが欠かせません。

その点、インカムゲインは保有を継続することが基本ですから、売買が必要になることは少なく、投資にさく時間や労力も節約できます。

まさに、仕事やプライベートに忙しい、インカムリッチ向きの投資スタイルと言えます。

インカムを増やす資産には何がある?

では、どのような資産がインカムゲインを得られるのか、具体的に見ていきましょう。

①不動産投資(ワンルームマンション)

まずは、インカムゲインの王道とも言われる不動産投資です。

特に、ワンルームマンションの不動産投資には人気があります。

投資方法は、購入したワンルームマンションを賃貸に出して家賃収入を得るというもの。

ワンルームマンションの購入資金には住宅ローンが使えるので、頭金程度の自己資金があれば十分始められます。

住宅ローンの返済には、家賃収入を充当します。

家賃は住宅ローン返済額よりも高く設定し、残ったお金はプールしておきます。このお金は、ワンルームマンションの設備(給湯や電気など)が万が一トラブルを起こした時の修理費用や、空室期間の返済費用にあてます。

空室のリスクは不動産投資につきものですが、ワンルームマンションを借りる人の視点に立って物件選びをすることで、リスクは最小限に抑えられます。

自分だったらどんな部屋に住みたいだろう、と考えれば、駅に近く、買物に便利で、セキュリティがしっかりしていて、管理が行き届いていて・・・、そんなマンションがいいですよね。

不動産投資の実質利回り(手数料などの諸経費を含めた利回り)は、新築ワンルームマンションでは3~4%、中古物件では5.5%~8%が目安です。

「表面利回り(手数料などの諸経費を含めない利回り)10%」などとされている投資物件もありますが、手数料などを考慮に入れて複数物件を比較検討しましょう。地域や立地、設備などによって大きな差があります。

住む人の立場で物件を選べば、空室が続くような物件を買ってしまうことにはならないでしょう。

はじめのうちは住宅ローンの返済があるので、継続的な家賃収入があってもすぐに大きな収入にはなりませんが、返済が終了すれば安定した不労所得になります。

②高配当株

株式投資でインカムゲインを得るなら、高配当株を選びましょう。

目安は配当利回り3%以上。安定した業界、企業が安心です。

配当金は、通常なら所得税の対象なので20.315%の税金が差し引かれますが、NISA口座を利用すれば配当金はもちろん値上がり益も非課税になりおトクです。

利回り3%で30万円の収益を得るには、1000万円の投資が必要です。

1000万円の元金は、ひとつの銘柄に絞るのではなく、複数の投資先に分散させるとリスクをおさえることができます。

円安に強い業界と、その逆の円高に強い業界を組み合わせるなど、工夫をした投資をしましょう。

なお、株を保有していることでもらえる株主優待は依然として人気です。自社の商品やサービスの割引券がもらえたり、株主優待限定のグッズがもらえたりします。

③REIT(不動産投資信託)

高配当のインカムゲインなら、REIT(リート、不動産投資信託)という選択肢もあります。

REITは、不動産の投資信託です。さきほどの不動産投資は個人がワンルームマンションを購入する投資ですが、REITは投資家から集めたお金をひとつのファンドにまとめて、さまざまな不動産を購入します。

ファンドは、その投資方針に応じて、マンションや商業施設、オフィスビルなどを購入して賃料を得ます。そして、その賃料を投資家に分配する仕組みです

複数の不動産に投資しているので、空室リスクは分散され、ひとつひとつの設備や管理についての対応も不要です。

ただしその分、個人で購入する不動産投資よりもリターンが小さくなりがちです。

配当利回りは3%以上のファンドが多くありますが、投資先の地域や物件の種類などはしっかり見極める必要があります。

国内では自然災害、海外では地政学リスクを考慮にいれて選択しましょう。

④投資信託(高配当株ファンド・高配当株ETF)

投資信託やETFでインカムゲインを得る方法もあります。

どちらも、個人投資家から集めたお金をひとつのファンドにまとめて株式投資をします。

投資先は分散することでリスクを抑えられますが、自分ひとりの資金で分散投資をしようと思っても、株式には購入できる最小単位が定められているので、おのずと限界があります。

その点、投資信託やETFであれば、自己資金が少額であっても分散投資が可能です。

そして、配当金によって継続的で安定した収入を得られるよう、複数の投資信託やETFを組合せることもできます。配当が偶数月のファンドと、奇数月のファンドを組み合わせれば、毎月の定期的な収入になります。

あるいは、半年ごとの配当であれば、ボーナスみたいで楽しみが増えます。

NISA口座が利用できるものであれば、運用益が非課税になるのでおトクです。

運用益は3%以上が目安。あまり高い配当は要注意です。配当に元金が充当されるタイプのファンドだと、気づいた時には元本が減ってしまっていた、ということにもなりかねません。

⑤米国債(米国利付債)

日本の金利はマイナス金利こそ解除されましたが、米国と比べればまだまだ低水準です。

そんな米国の高金利と、米国政府が発行するために高い信用力を持つ米国債は、魅力がある金融商品のひとつです。

米国債は、利付債とゼロクーポン債の2つのタイプがあります。

利付債は1年間で2回利子を受け取るタイプなので、保有期間中は定期的に利子を受け取ることが可能です。一方、ゼロクーポン債は、保有期間中の利子の支払いがない代わりに、額面より割引されて発行されるタイプの債券です。満期になると額面金額が受け取れるので、購入価格と額面金額の差額が利益になります。

利率は購入時に確定している点も安心できます。

ただし、為替変動リスクには注意が必要です。購入時より円高になると損失が発生する可能性があります。ドルから円に換えるタイミングが選べるようにしておきたいですね。

まとめ

インカムリッチは短期的な値上がりよりも中長期的なリターンを重視して、さまざまな資産を保有していることをご紹介しました。インカムゲインを得られる手段はいろいろあります。収入は複数あると安心です。将来のために、インカムゲインが得られる手段を利用してみてはいかがでしょうか。

タケイ啓子

ファイナンシャルプランナー(AFP)。36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー